En muchas ocasiones, ahorrar una parte de lo que ganamos no es una opción suficiente para garantizarnos la estabilidad económica en el futuro. Años atrás, guardar los ahorros en depósitos bancarios en una opción muy recurrida, pero teniendo en cuenta su mínima rentabilidad hoy en día, los fondos de inversión se han convertido en una primera opción de inversión.

¿Qué es un fondo de inversión?

Un fondo de inversión es un vehículo financiero formado por la suma de las aportaciones de cada uno de los participantes del fondo. El conjunto de este patrimonio será invertido en diferentes activos financieros como si de un único inversor se tratase. Al no tener personalidad jurídica, un fondo de inversión es un producto de inversión que se encuadra en las Instituciones de Inversión Colectiva (IIC).

Cada una de las personas que ha aportado su capital al fondo se les llama partícipe, y cada partícipe tendrá un número de participaciones al fondo en función de lo que haya invertido. La sociedad gestora será la encargada de adoptar las decisiones y política de inversión que regirá el fondo, así como de gestionar y administrar el fondo. Existe además, una entidad depositaria, que es la encargada de custodiar el patrimonio del fondo y de desarrollar funciones de control de la actividad gestora en beneficio de los partícipes.

Una vez lanzado el fondo, el patrimonio de éste no es estático: irá variando en función de dos aspectos:

- de la entrada (suscripción) o salida (retirada) del capital de los inversores

- de las variaciones del valor que reciban los activos en los que se haya invertido.

Por lo tanto, el patrimonio del fondo puede aumentar, pero también disminuir.

¿Cuáles son las ventajas de contratar un fondo de inversión?

La principal ventaja que ofrecen los fondos de inversión es la liquidez. En el momento que quieras, puedes recuperar tu inversión en un plazo máximo de 3 días.

Además, tu inversión estará diversificada, ya que se invierte en distintos activos. De esta manera, si alguno funciona peor de lo esperado, no se producen situaciones extremas en tu cartera.

Al ser un dinero invertido, la rentabilidad estará libre de impuestos y podrás realizar traspasos entre fondos sin tributar. En el momento en que recuperes tu inversión y se calcule la plusvalía, tributarás por ella en tu declaración de la renta.

Destacar también que los fondos de inversión están gestionados por profesionales que reinvertirán los rendimientos de las inversiones, beneficiándote del efecto del interés compuesto.

Aclaración para los que no estéis familiarizados con el concepto del interés compuesto. Se trata de lo siguiente:

- El tipo o tasa de interés es un porcentaje que se aplica como concepto de pago por el dinero durante un tiempo determinado. Es el precio del dinero.

- El interés compuesto es aquel que se va sumando al capital inicial y sobre el que se van generando nuevos intereses. El dinero, en este caso, tiene un efecto multiplicador porque los intereses producen nuevos intereses.

- Se diferencia del interés simple en que éste no se suma al capital para poder generar nuevos intereses.

- Además, el interés simple se calcula sobre el capital que se ha depositado en el inicio, por lo que el interés que se obtiene en cada periodo es siempre el mismo

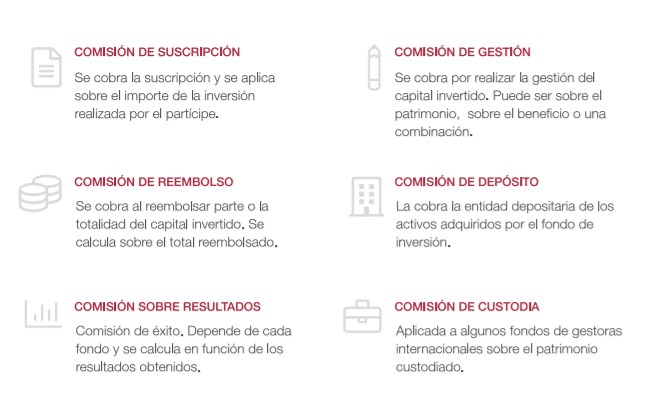

¿Qué comisiones tiene la contratación de un fondo?

Como en toda inversión, hay que prestar atención a sus comisiones ya que inciden en la rentabilidad final de la inversión. Tenga en cuenta que cuando consulte la rentabilidad de un fondo, ya están descontadas todas las comisiones que llevan intrínsecas y habrá algunos fondos con unas comisiones, otros con otras y algunos con todas. Veamos cuáles son:

Fuente: Guía de Fondos de Inversión Renta 4 Banco

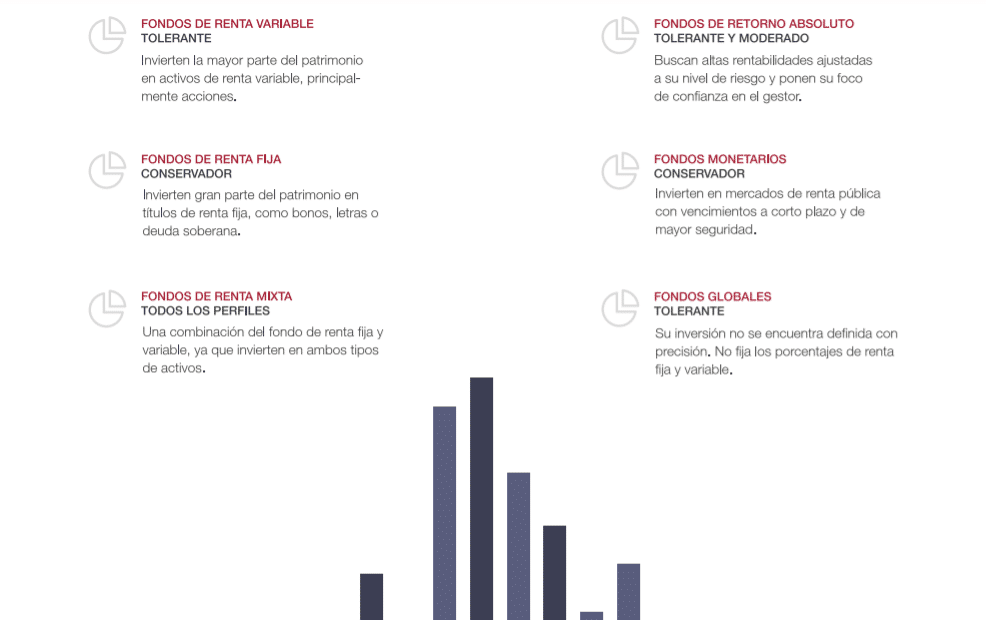

¿Cómo elegir el mejor fondo de inversión?

Existe numerosos tipos de inversión según su vocación inversora, riesgo, tipo de retorno o zona geográfico, entre otros parámetros. Para poder elegir con precisión qué tipo de fondo encaja mejor con nuestro perfil, es necesario tener en cuenta no sólo el tipo de fondo del cual se trata, sino también las siguientes variables:

Horizonte Temporal

El horizonte temporal de la inversión es el periodo de tiempo que el inversor está dispuesto a mantener su capital invertido, sin que tenga la necesidad de retirarlo para destinarlo a otros fines, con la expectativa de obtener el máximo rendimiento por él. A menos riesgo, el horizonte temporal puede ser inferior y a más riesgo, necesitamos tener un horizonte temporal mayor.

Liquidez o Disponibilidad

Si vamos a tener necesidades de liquidez a corto plazo, no es conveniente invertir en Fondos de Inversión de renta variable, pero sí que se podría invertir en Fondos de Inversión ligados a deuda pública.

Rentabilidad

Si nuestras expectativas son de obtener una rentabilidad elevada, debemos optar por invertir en Fondos de Inversión que contengan inversiones de renta variable. En cambio, si nuestras expectativas de rentabilidad son más moderadas o nuestro objetivo es preservar el capital, debemos optar por Fondos más conservadores, que contengan pocos activos de renta variable o que inviertan simplemente en activos de renta fija libre de riesgo a corto plazo.

Perfil de riesgo

Cada uno de nosotros, debemos saber qué aversión o tolerancia al riesgo tenemos. Si tenemos aversión al riesgo, preferimos “estar tranquilos”, por mucho que nuestro horizonte temporal o nuestra disponibilidad nos permitan invertir en Fondos de renta variable, es mejor que optemos por Fondos de Inversión más conservadores. En cambio, si tenemos tolerancia al riesgo, sí que podremos invertir en Fondos de Inversión con mayor riesgo.

Fuente: Guía de Fondos de Inversión Renta 4 Banco

Cuestiones importantes a tener en cuenta

- Antes de contratar un fondo de inversión, es muy importante que sepa que su entidad debe entregarle el DFI (Documento con los datos fundamentales para el inversor) con la información sobre las características, riesgos y costes del producto, junto con el último informe semestral. Si lo solicita, también obtendrá el folleto completo y los últimos informes anual y trimestral publicados. El DFI también se pueden consultar en los Registros Oficiales de la CNMV, a través de la web. (www.cnmv.es).

- Asuma un papel activo en la decisión del fondo: El DFI es un documento corto, que le ayudará a realizar una comparativa entre diferentes fondos. Tómese el tiempo necesario para decidir con conocimiento, sin precipitación ni bajo presión y consulte a un especialista en inversión que le brinda la seguridad que necesite.

- Las inversiones en productos financieros están sujetas a las fluctuaciones del mercado y otros riesgos inherentes a la inversión en valores, por lo que el valor de adquisición de un producto financiero y los rendimientos obtenidos pueden experimentar variaciones tanto al alza como a la baja, y es posible que un inversor o partícipe no recupere el importe invertido inicialmente. Rentabilidades pasadas no garantizan rentabilidades futuras.

Cristina Bartés

Chief Operating Officer

DISCLAIMER: La información y opiniones del presente artículo tienen carácter informativo, sin intención de influir en cualquier decisión comercial y no representan una recomendación personalizada de inversión ni de asesoramiento, dado que no se ha tenido en cuenta la situación financiera, los objetivos de inversión u otras necesidades personales de ningún inversor en particular y no constituyen ni pueden interpretarse como una oferta, invitación o incitación para la venta, compra o suscripción de valores, productos o servicios financieros, ni su contenido constituirá base de ningún contrato, compromiso o decisión de cualquier tipo. Su finalidad es mantener informados a los clientes de Aston Dealers® Business Academy sobre noticias o información correspondiente a los mercados financieros y por tanto los destinatarios de la presente comunicación deben consultar con sus propios asesores legales, fiscales o de cualquier otro tipo sobre las implicaciones de invertir en cualquiera de los productos o activos, que en su caso, se mencionen en el artículo.