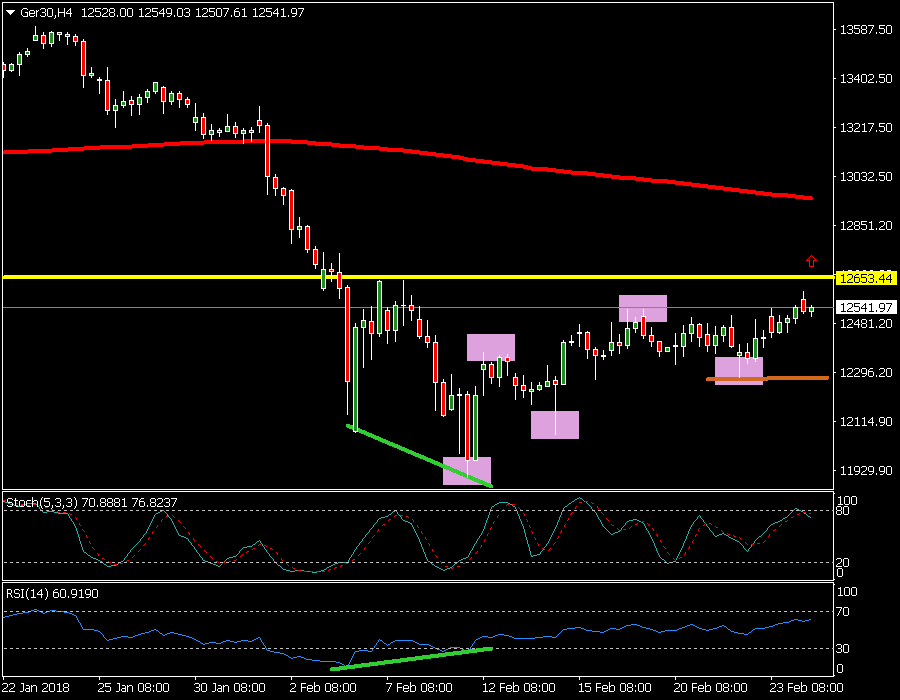

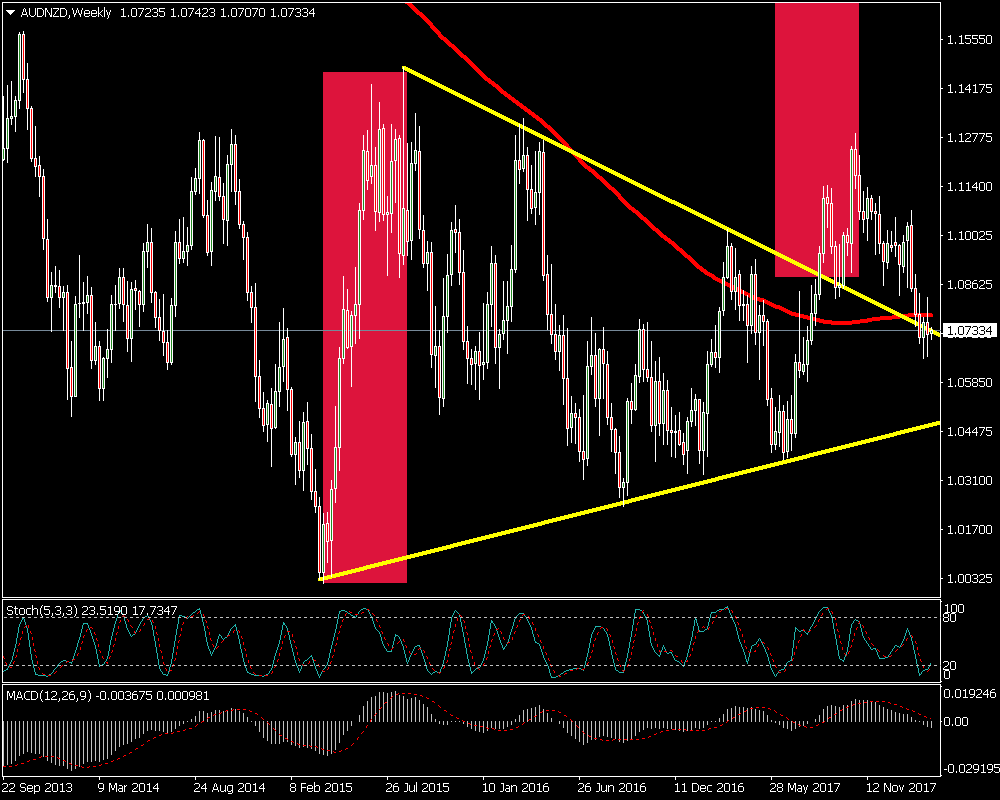

A mediados de abril del 2015 el AUD/NZD empezaba un rebote desde la zona de mínimos anuales cotizando en 1.0000 en la paridad con el neozelandés.

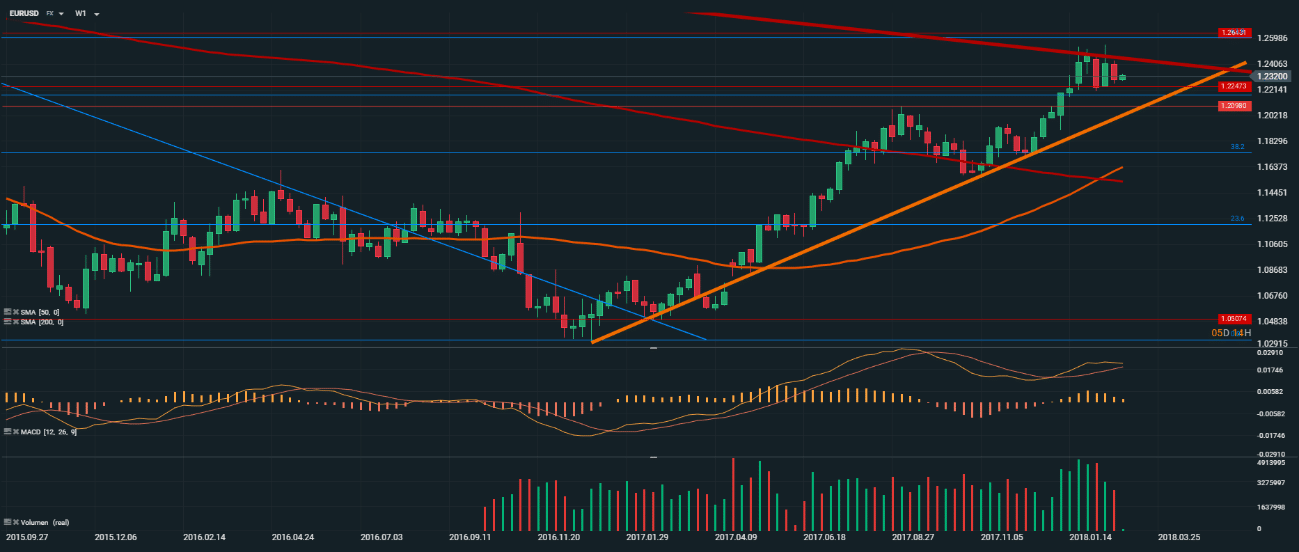

El pasado 22 de agosto del 2017 el cruce rompió un triángulo simétrico de largo plazo señalado en color amarillo con posible objetivo al alza hacia la zona de los 1.2300, veremos si lo acaba cumpliendo en el futuro.

Actualmente el par está intentando formar un Trow-Back, al romper el triángulo simétrico, éste podría pasar de resistencia a posible zona de soporte.

La media móvil de 200 sesiones marcada en color roja ya se ha girado indicando un posible cambio de tendencia. Luego podría actuar cómo posible zona de soporte relevante en el futuro.

El oscilador ESTOCÁSTICO se encuentra en zona de sobre venta avisando de posible rebote en el corto plazo. Luego el indicador tendencial MACD sigue por encima de la línea 0 del histograma confirmando tendencia alcista.

En el corto plazo, gráfico diario, el AUD/NZD mejoraría el aspecto técnico de superar la resistencia en 1.0830, puesto que activaría figura de cambio de tendencia tipo doble suelo.

Por Néstor Borràs.