A menudo, cuando solicitamos una hipoteca, lo hacemos por primera vez en nuestra vida, y la terminología que usa el banco para cada concepto es totalmente desconocida por nosotros hasta ese momento. Te explicamos brevemente el significado de los términos que se utilizan habitualmente al contratar un préstamo hipotecario.

Amortización

Es el pago de la deuda pendiente que se hace en cada cuota. En los préstamos con sistema de amortización francés (el que se utiliza en el 90 % de las hipotecas), al principio se pagan más intereses y menos capital y al final del préstamo, al contrario. Para disminuir la deuda se puede hacer una amortización.

También se puede dar la amortización parcial: se produce cuando, en paralelo a las cuotas mensuales, el hipotecado devuelve una parte de lo que queda por pagar.

Si se paga toda la deuda de golpe, se trata de una amortización total anticipada.

Aval

Forma de garantía que consiste en el compromiso de una persona (avalista) de responder a la obligación contraída por otra (avalado) en caso de incumplimiento en el pago.

Cargas

Son las deudas de una propiedad, inscritas en el Registro de la Propiedad mediante documento público. Una carga puede ser una hipoteca, una servidumbre de paso, un derecho de usufructo o una condición resolutoria. Se entiende que un inmueble está libre de cargas si no tiene sobre él ninguna limitación inscrita en el Registro de la Propiedad.

Cuota

Es el importe que el cliente se compromete a pagar, generalmente de forma mensual, a la entidad financiera que le ha concedido el préstamo, en concepto de intereses y devolución del dinero prestado.

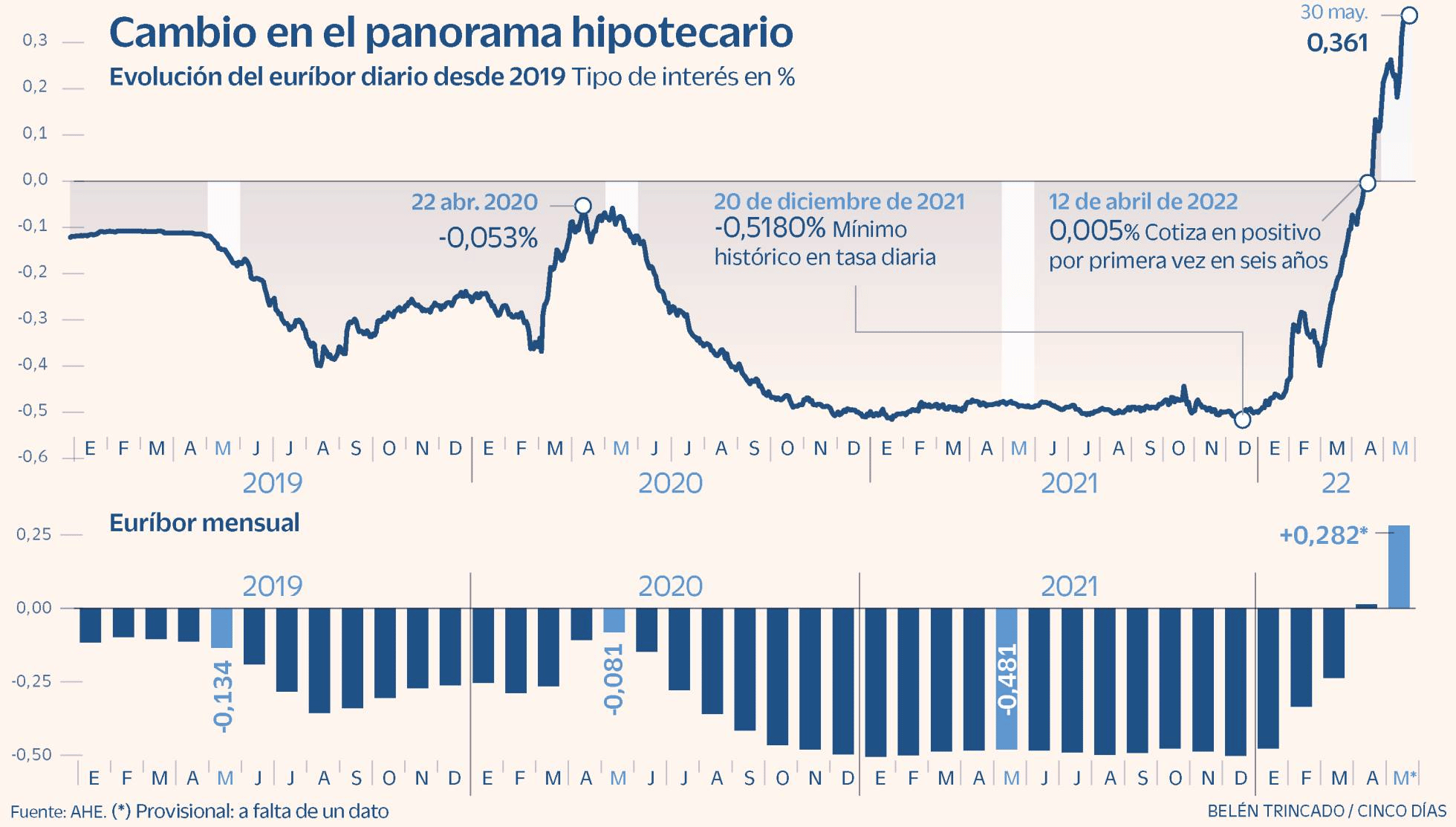

Euríbor

Índice de referencia del mercado interbancario de Europa. Es el indicador de cálculo de revisión de los tipos de interés de las hipotecas.

FEIN

Ficha Europea de Información Normalizada. Es el documento que contiene toda la información de la hipoteca. La FEIN debe ser lo más completa y clara posible para que el cliente no tenga dudas sobre las condiciones de la hipoteca que va a firmar con el banco. Los datos que debe incluir son:

- Identificación del prestamista y la comisión que percibe.

- Importe y moneda del préstamo que se concede, con información sobre las fluctuaciones que puede tener si se firma en una divisa distinta al euro.

- Duración del préstamo.

- Tipo de interés, aportando el cuadro de amortización del préstamo.

- Importe total para reembolsar.

- Valor del inmueble.

- Porcentaje del valor concedido en préstamo.

- Periodicidad y número de pagos: si se paga mensual o trimestralmente y el número total de cuotas.

- Importe de cada cuota: cuánto se paga en cada cuota y cuándo y cómo puede cambiar este importe. Si es una hipoteca a tipo variable, debe especificar cuánto tiempo es fija y con qué periodicidad cambiarán las cuotas.

- Reembolso anticipado: las condiciones y comisiones si se produce la devolución del préstamo antes de que finalice.

- Incumplimiento de los compromisos vinculados al préstamo explicando las consecuencias que tiene para el prestatario.

- Derechos del prestatario: entre los que figuran el derecho de desistimiento y el derecho de portabilidad, donde se incluye la subrogación.

Al firmar la FEIN, se inicia un periodo de 10 días naturales para reflexionar (14 en Cataluña), para consultar y resolver cualquier duda sobre las condiciones de la hipoteca. Tras este periodo, se podrá firmar la hipoteca.

FiAE

Es la Ficha de Advertencias Estandarizadas. Advierte de:

- Los índices oficiales de referencia utilizados para fijar el tipo de interés aplicable en las hipotecas con tipo de interés variable.

- La consecuencia de la no existencia de límites al alza en el tipo de interés (sin techo).

- Detalle de los gastos asociados a la concesión del préstamo que deberá/n asumir el/los titular/es.

- La posibilidad de que se produzca el vencimiento anticipado del préstamo.

- La posibilidad de contratar instrumentos de cobertura del riesgo del tipo de interés.

IAJD compraventa

Impuesto sobre actos jurídicos documentados que grava las compraventas formalizadas en documento público. Se aplica sobre el importe escriturado. Su importe varía según la comunidad autónoma y el valor de la vivienda, pudiendo oscilar entre el 0,1 % y el 1,5 % a nivel general.

IAJD hipoteca

Impuesto sobre actos jurídicos documentados que grava las hipotecas formalizadas en documento público. Se aplica sobre la responsabilidad hipotecaria y varía según la comunidad autónoma, pudiendo oscilar entre el 0,50 % y el 2 % a nivel general.

Subrogación

Es el proceso jurídico para cambiar una hipoteca a otra entidad financiera. También existe la subrogación entre particulares, que permite quedarte con la financiación que pueda existir sobre la vivienda que compras siempre que te convenga.

Tasación

Valoración económica de un inmueble realizada por una empresa independiente y homologada por el Banco de España.

Tipo de interés nominal

Es el porcentaje que se tendrá que pagar por disponer de una cantidad de dinero durante un tiempo determinado.

TIN / TAE

El tipo de interés nominal (TIN) y la tasa anual equivalente (TAE) son conceptos establecidos por el Banco de España y, por tanto, oficiales:

- El TIN es el porcentaje pactado con la entidad sin descontar la tasa de inflación, que se cobra por prestar el dinero, pero no tiene en cuenta otros costes adicionales como podrían ser costes por servicios o comisiones.

- La TAE es el porcentaje que muestra el coste real anual que tiene un préstamo. Tiene en cuenta las comisiones, los gastos que habrá que pagar, los gastos vinculados por seguros y otros productos vinculados y la frecuencia de los pagos. Se utiliza como dato comparativo para elegir la mejor opción entre varios préstamos.