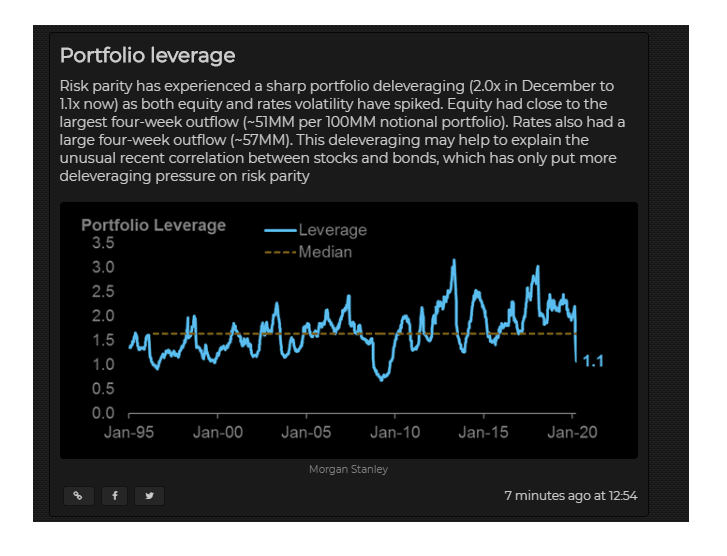

Este concepto traducido sin consenso como “riesgo de paridad” fue una de las innovaciones más importantes en la gestión de carteras desde hace ya muchas décadas. Pero parece que el COVID19 también lo ha dejado maltrecho. Se trata de gestionar los activos de una cartera de acciones y bonos de manera que, el riesgo (volatilidad y correlaciones) queden siempre compensadas con el fin de no tener que cerrar posiciones cuando viene el desastre, y así tener acceso a los dividendos (acciones) y cupones (bonos) y, rotar la cartera más adelante, cuando el mercado empieza a recuperarse. Si todo sale bien, “empapelo” a los que siempre compran porque está muy barato (sin preguntarse por qué está tan barato) y al rotar la cartera todavía me da tiempo a comprar las acciones nuevas con cierto descuento (buen precio).

Este sistema sustituyó al clásico de las décadas de los 60 y 70 (Siglo XX) del 60/40. Este último hace referencia a un 60 % renta variable y 40 % Bonos; o viceversa durante las crisis. Risk parity es más elaborado, aunque hay muchas variables, porque desde el punto de vista de riesgos aplica las betas (relación de riesgo de las acciones con su índice), reduciendo la volatilidad con un alto grado de diversificación. Estas carteras, en la crisis de 2008, fueron las que mejor se comportaron.

¿Qué es diversificar?

Esta es la primera discusión de los seguidores del risk parity. Diferentes bonos, diferentes maturities (vencimientos) o diferentes vencimientos y diferentes sectores y, a su vez, con diferentes calificaciones crediticias. Y en cuanto a acciones, lo mismo, diversifico por sectores, por PER, por growth / value … complicado y difícil cuando durante estos últimos años no había dinero para la inversión value y todo el capital renta variable estaba en índices USA y, una gran parte en tech / NASDAQ.

Así es que seguramente falló la diversificación. Quizás porque el mercado mismo no está diversificado dada la alta concentración en tech y FAANG.

Esta no es una crisis financiera

Así de claro lo afirmó Josep Codina en el Club del trader TM del pasado jueves. En 2008 la caída de derivados tóxicos arrasó con un mercado súper apalancado y con una banca mucho menos regulada y saneada que la de hoy en día. La crisis del COVID19 es una crisis que amenaza directamente a la economía y a la forma de vida occidental al poner al límite los recursos y las reservas; igual como una guerra, como ya se ha dicho. En la crisis de 2008 las carteras al margen de experimentos peligrosos y apalancamientos suicidas (Hedge funds) pudieron sostenerse, porque sus acciones en cartera encontraban oferta / demanda para sus coberturas (opciones / bonos). Entre otras cosas gracias a la velocidad de la caída que era más lenta y nada que ver con el desplome que hemos visto en estos días.

La velocidad del crash, será una de las claves que se estudiará porque ha hecho imposible sostener la estructura razonable de precios para las coberturas con derivados y bonos (lo hemos visto en el VIX y en la volatilidad de Bonos). Esto ha obligado a muchos a buscar cash vendiendo las joyas de la corona; sus carteras de oro y Bitcoin de muchos institucionales.

El trading resiste

Especialmente por su capacidad táctica de acomodarse al mercado leyendo los patrones de comportamiento de inversores y manos fuertes; complementando el desempeño del precio con la volatilidad. Además, gracias a las coberturas de trading, tiene capacidad para mantener las operaciones ancladas a la trend principal y, al mismo tiempo, sortear gran parte de las pérdidas de las trampas alcistas / bajistas, combinando diferentes tipos de órdenes de mercado. También presenta la capacidad de neutralizar posiciones sin perderlas y, por supuesto, cerrar cuando es necesario.

Por ello, mucho antes de que lleguen las oportunidades de inversión en el mercado de acciones, el trading ya estará dando oportunidades. De hecho y a pesar del crash, no ha dejado de darlas. Pero en unos meses serán mayores con mayor rentabilidad y menor riesgo que el actual. (Artículo “Trading comprar barato y vender caro”)