“Se acabó el trading”. “Ya no se podrá operar en los índices bursátiles”; estas y otras frases aún más dramáticas se podían leer ayer en los chats de las webs financieras más conocidas. La razón de tales comentarios – sin duda hechos por traders que nunca han visto caer los mercados – viene por la cantidad de nuevos operadores que se han incorporado al trading de índices bursátiles en los últimos años. Tras la crisis de 2008, asistimos a una recuperación de Wall Street con tendencias alcistas muy fuertes en los major index ( S&P500, DOW JONES y NASDAQ ) llegando el mes de febrero del pasado de 2017 a mínimos de una década en volatilidad. Por lo tanto ganancias y complacencia dieron lugar a nuevos traders muy confiados que han creído que comprar una posición alcista en un ETF y mantenerla durante un año es hacer trading y garantiza como mínimo un 14 % de ganancias.

Chart largo plazo VIX (volatilidad) Puede observarse como desde el mínimo en feb 2017. La volatilidad de los índices bursátiles ( S&P500) vuelve a expandirse.

¿Es el fin de la tendencia alcista en los índices bursátiles?

No lo sabemos por que el análisis técnico no sirve para predecir ,si no para mostrarnos cuales son los patrones o comportamientos del mercado y de los inversores; y en base a este, hacer nuestro trading a favor de dicho mercado y de la tendencia principal. Como hemos escrito en el artículo “momentum en el mercado de divisas” del pasado 9 de octubre, es el principio del fin. Estamos ante la etapa final de una tendencia, que como sabemos es la distribución, momento en el que la tendencia entra irremediablemente en sobre compra y las ventas son cada vez más acentuadas e irreflexivas, dando lugar a la subida de volatilidad que estamos viviendo estos días. Desde el pasado mes de febrero/ marzo, estamos ya en el tercer episodio de sell off de acciones que además coincide con la resaca de la subida de tipos en EEUU y la presión alcista del Bono USA a 10 años que se sitúa muy cerca del 3’2%, consolidando así la ruptura de la resistencia de un canal bajista de tipos de 30 años de duración.

Canal bajista de 30 años de duración del tipo de interés del Bono Treasury a 10 años. Actualmente ( 11/10/2018) ya cotiza por encima del 3’18 %.

¿Dónde pueden estar los soportes para volver al trading en los índices bursátiles norteamericanos?

Según parece, la clave del trading podría tenerla Donald Trump. En sus declaraciones del pasado miércoles, en plena caída de los índices bursátiles USA y con todas las posiciones de trading particulares e institucionales bajistas, afirmó que la “corrección” era algo que los mercados estaban esperando desde hacía tiempo. Además, el Presidente aprovechó para arremeter de nuevo contra la FED y su intención de volver a subir tipos en diciembre. Periodistas financieros como Jeff Mason, afirmaron que el hecho de que Trump hable de corrección y no de sell off – que sería una caída puntual – demostraría que la Casa Blanca estaría “promoviendo” una dura caída del 10 % de los mercados con el fin de evitar la subida de tipos. En EEUU, dónde todo lo referido a bolsa y mercados financieros tiene su terminología cerrada, “corrección” hace referencia cuando un activo cae un 10 % desde sus máximos de 52 semanas. De ser así, los rebotes por ejemplo en el S&P500 no deberían llegar hasta que el índice bursátil de referencia mundial no cayese hasta los 2.640 Puntos. Al escribir este artículo, el índice cotiza en 2.750 ptos; todavía 100 puntos por encima del soporte propuesto.

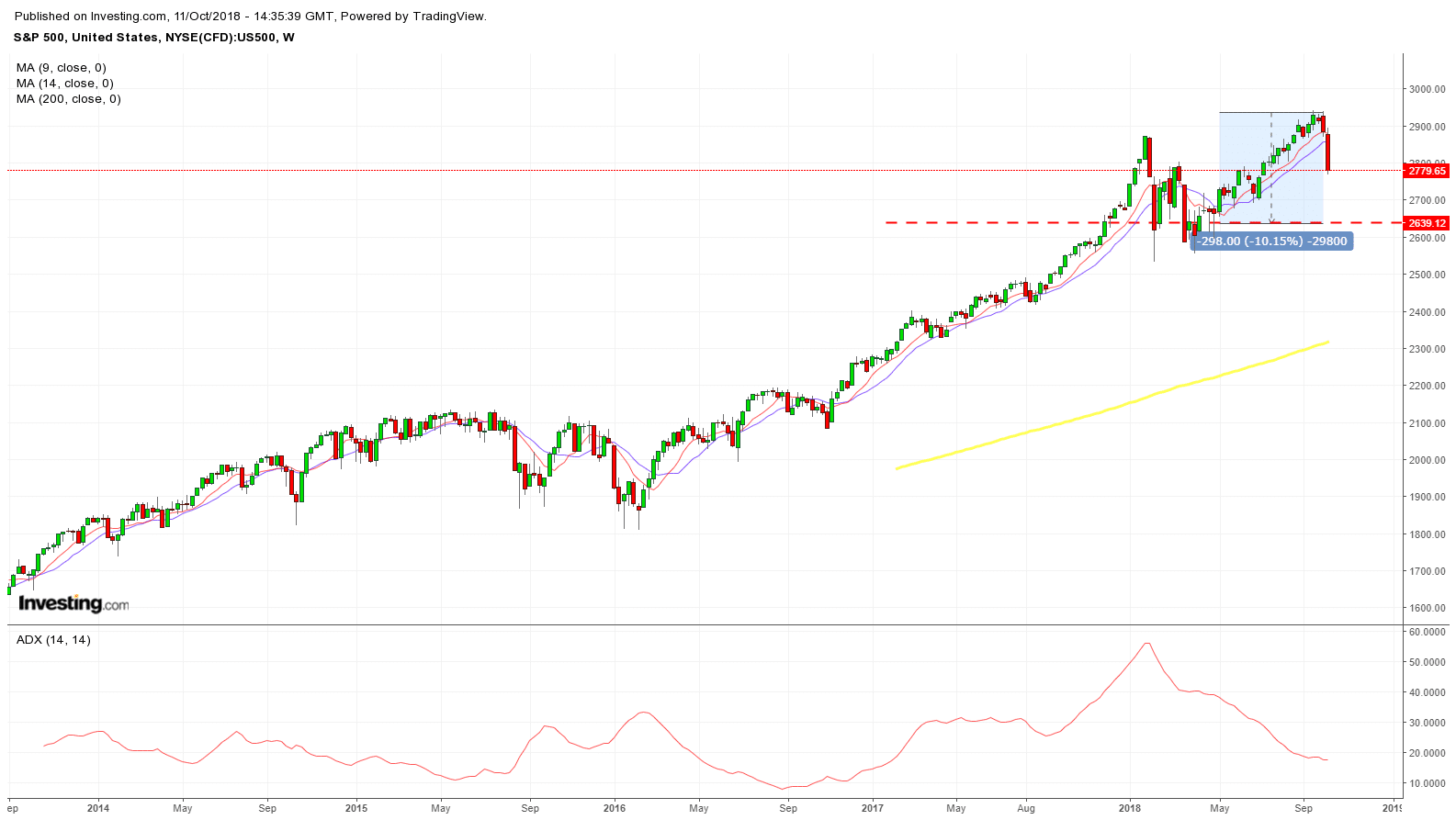

Chart S&P500 una corrección– caída de un 10% desde máximos de 52 semanas– llevaría al índice bursátil a los 2.640 puntos.

Evidentemente, esto es sólo una previsión pero, teniendo en cuenta el matiz de “corrección” que hace referencia al 10% y la vela alcista correspondiente al mes de octubre del VIX ( volatilidad) que podemos observar en el primer chart de este artículo, las cifras empiezan a cuadrar. Falta por ver si el trading en el mercado de los índices bursátiles norteamericano va a seguir a Trump hasta el final de esa corrección. Si es así, asistiremos a rebotes en niveles bajos, si recordamos los excelentes reportes de la última campaña de resultados.

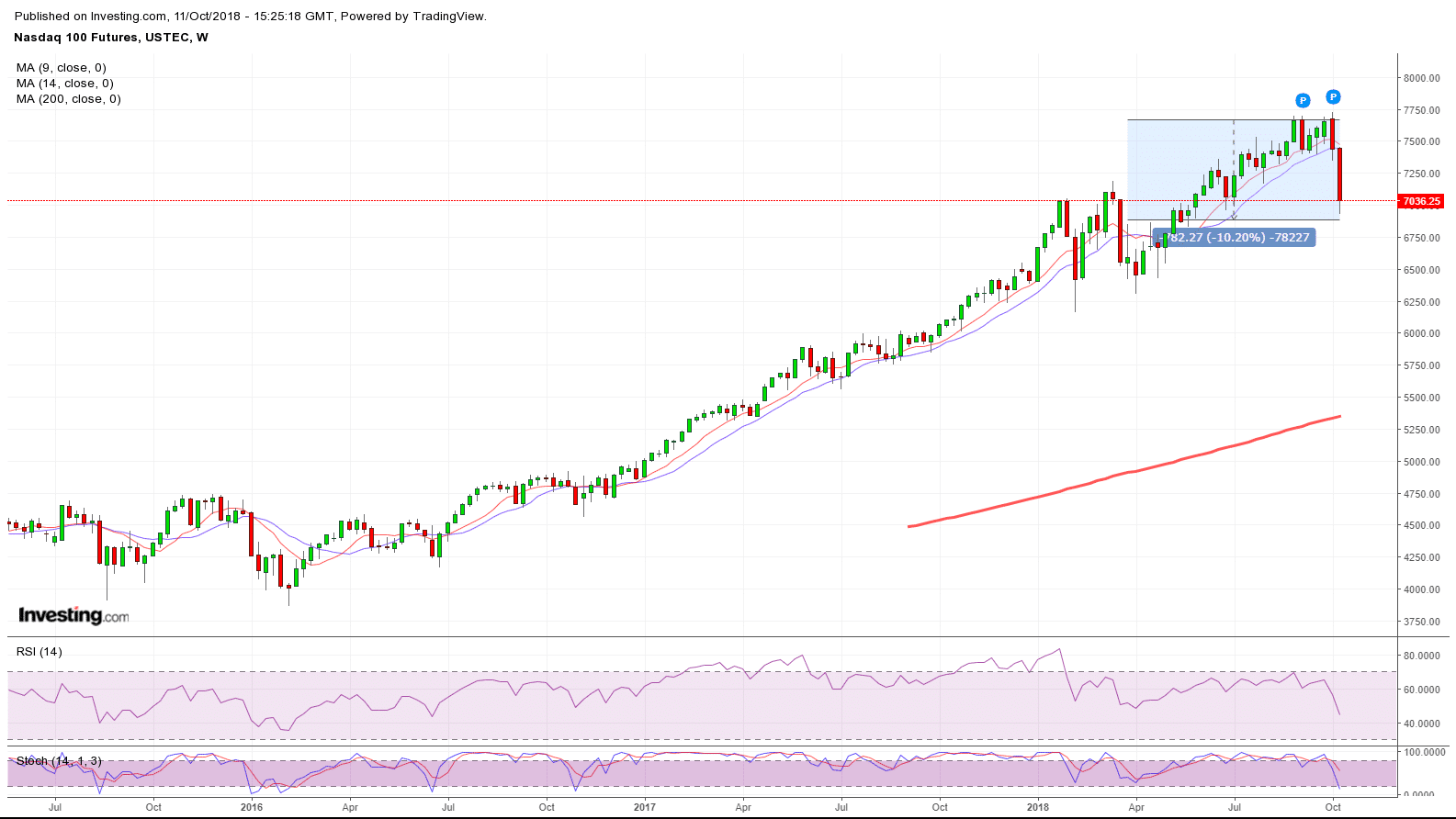

Chart NASDAQ Los 7000 ptos actuales estaría ya dentro del 10 % de la corrección.

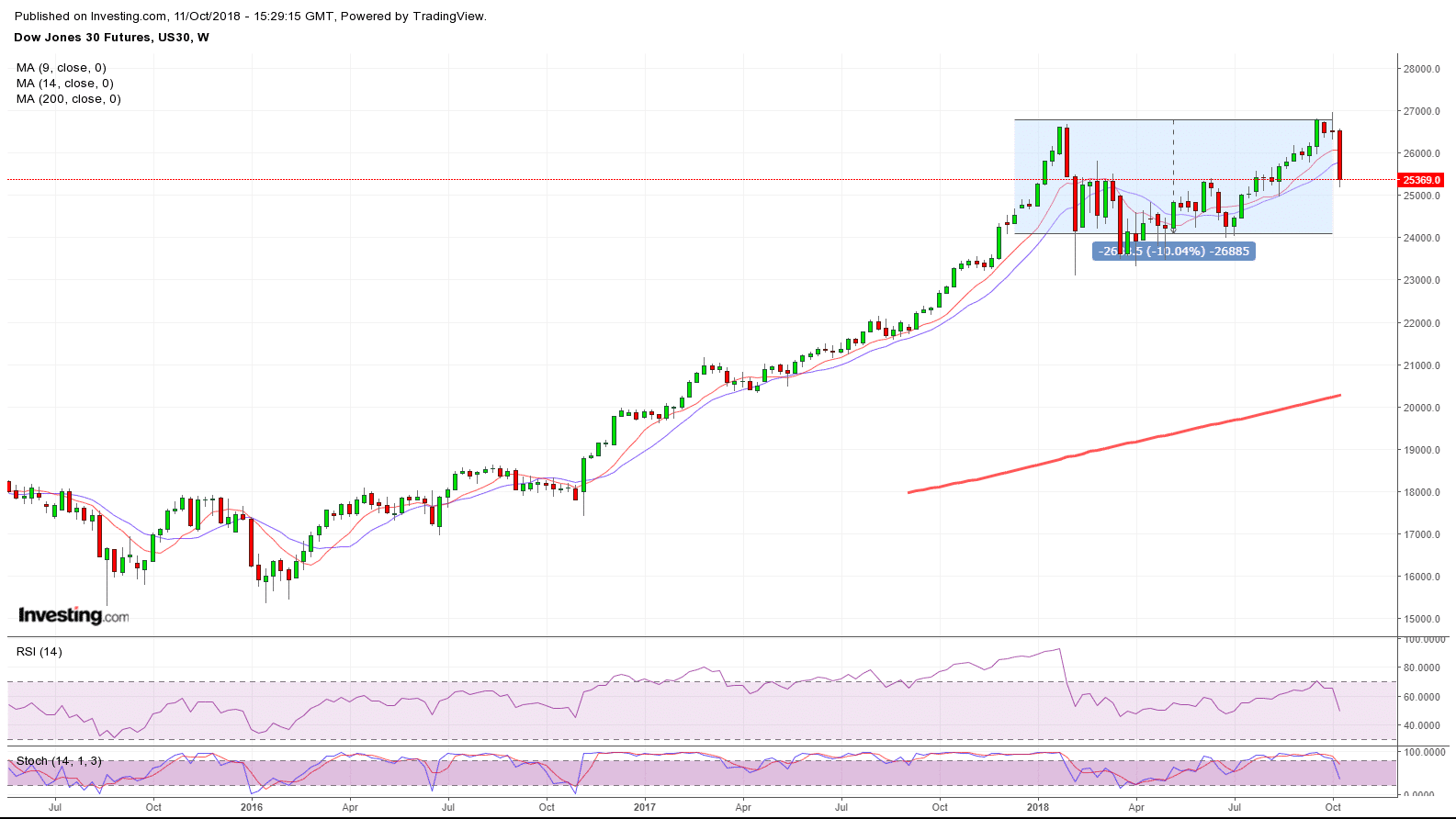

Chart Dow Jones. En el entorno de los 24 000 puntos estaría el primer soporte de corrección de un 10%.Todavía con margen de caída.

¿Trading de índices bursátiles de Europa?

El caso de DAX e IBEX 35, es diferente. Por que aquí, en Europa, partimos de una situación lateral bastante errática en la que se cruzan crisis institucionales europeas ( BREXIT, Italia ) , políticas del BCE ( inicio del fin de compras de Bonos ), malos resultados de empresas y crisis de negocio por parte de algunos bancos sistémicos ( BBVA, SAN) ante la debilidad del Euro frente al dólar.

Si el dólar continúa el sesgo bajista iniciado desde la corrección en Wall Street, es probable que se animen los índices bursátiles europeos ante la recuperación de la divisa de la eurozona, pero todo va a depender de la próxima campaña de resultados de las empresas europeas. Así, no se trata de una corrección o parón si no de una caída en toda regla que busca soportes – en el momento de escribir este artículo sin encorarlos – y que probablemente no los encuentre hasta que Wall St no muestre algún indicio de rebote.