En las sesiones del Club del Trader TM de Aston Dealers ® Josep Codina ha recordado en más de una ocasión que máximos históricos de un índice no significa poner el TP y cerrar la operación como si hubiésemos llegado al objetivo, si no que en realidad debemos permanecer porque estamos comprando fortaleza.

En el caso de los índices, no se nos olvide, hablamos de acciones por ello es importante fijarse en las noticias. Respecto a S&P500, se publica que frente al pronóstico de bajada de 2 % de BPA, al final el mercado recompensará el BPA genérico del índice con beneficios, con lo que se evita una situación que habría supuesto tres trimestres consecutivos de bajada del Beneficio por Acción. Por lo tanto, para el caso de S&P500, sin olvidar que vendrán sesiones de caídas, compraríamos fortaleza y estaría justificado operar en largo cuando el precio y el análisis técnico nos lo indique como muestra la vela semanal del citado índice junto con Dow y NASDAQ.

Otra cuestión es el DAX, encajado desde noviembre en un lateral engañoso que parece alcista – sobre todo para los que no miran los gráficos de más de una hora – que en realidad es una cuña cuyo movimiento entre soportes y resistencias ya nos ha procurado dos sesiones con más de 2 % de beneficios en cada una; bajista y alcista respectivamente. En este caso no compraríamos, por lo menos de momento fortaleza, si no agotamiento alcista que es el aspecto que presenta el índice de Frankfurt en la tarde del jueves.

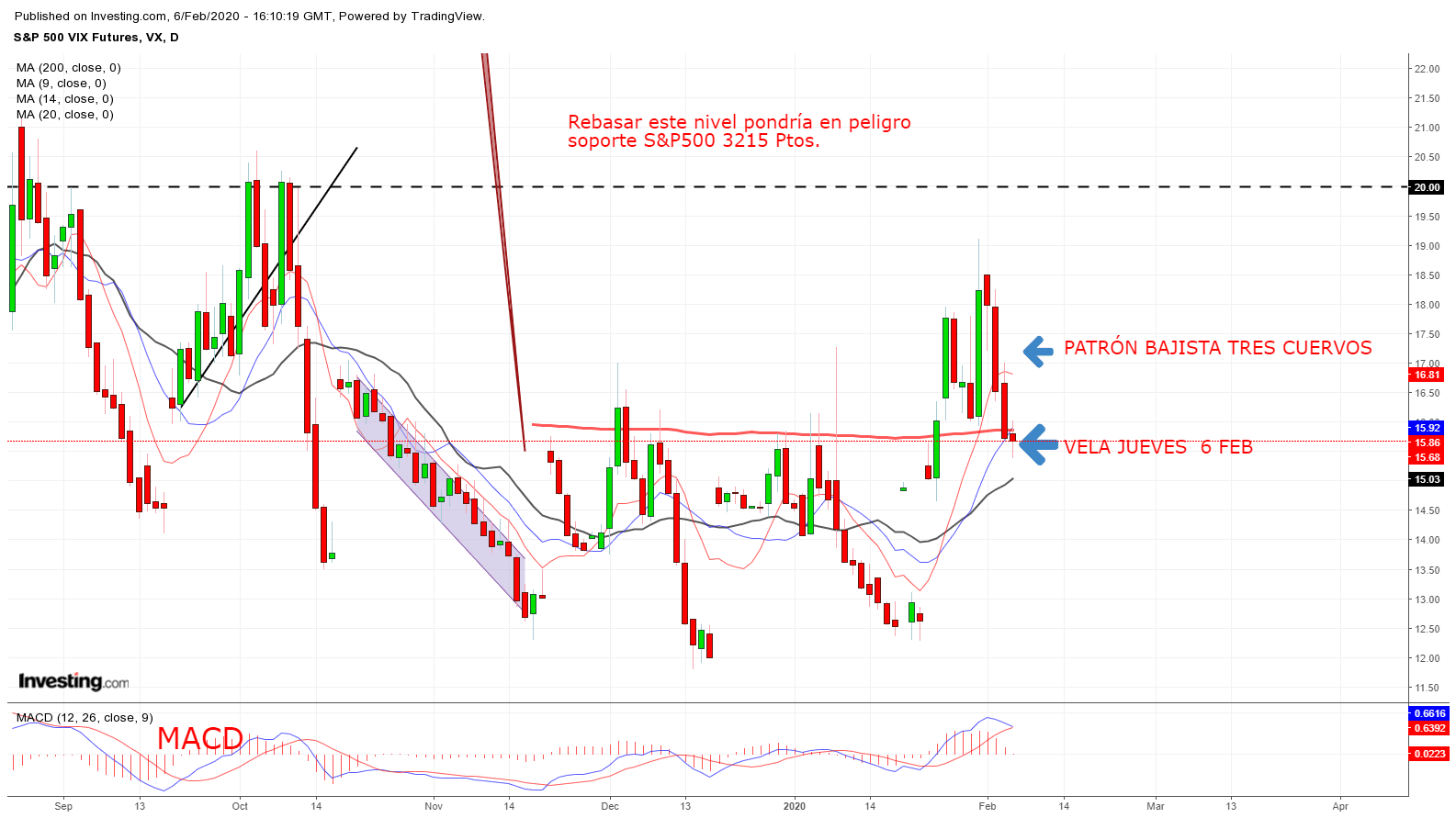

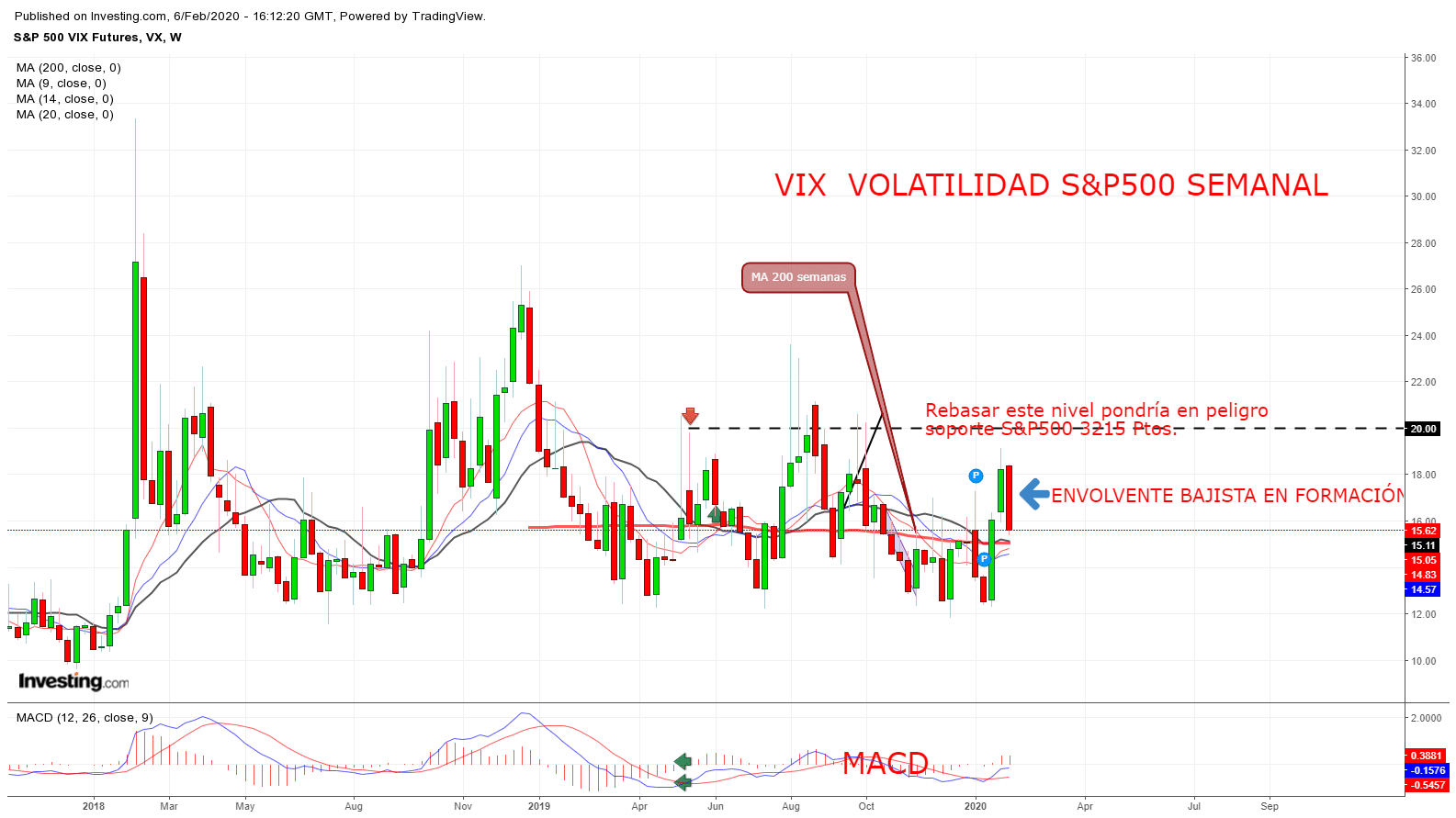

La volatilidad para la semana que viene

Tanto para Europa como para EEUU la próxima semana (en la que el viernes 14 es festivo en mercados USA) también será importante la volatilidad que nos encontremos. Por el momento los futuros del VIX (volatilidad del S&P500 que se puede aplicar también al Dow Jones) presentan un gráfico semanal muy prometedor para los alcistas.

En diario el jueves tenemos un patrón de velas bajista detres cuervos (Artículo “

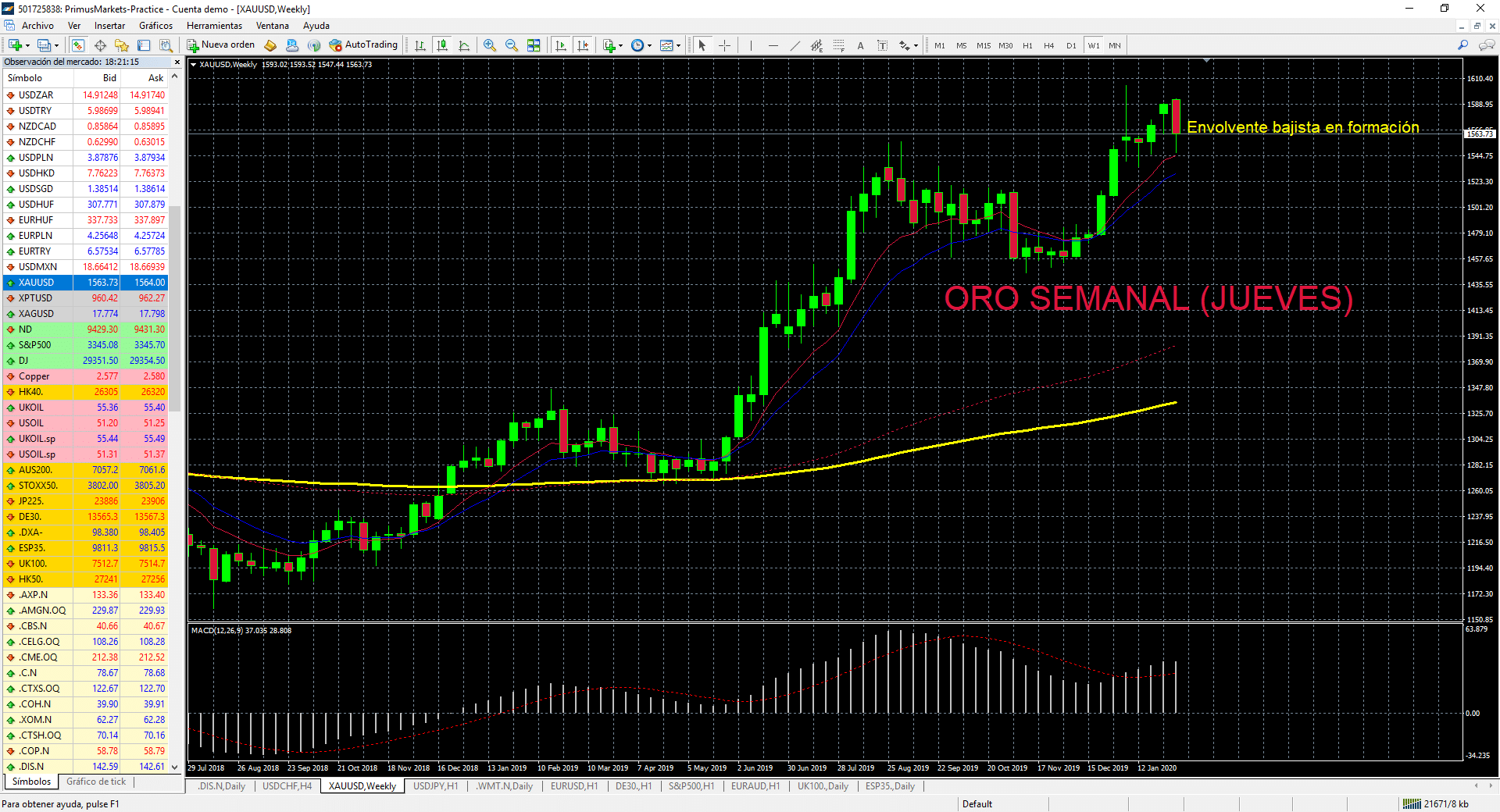

El oro ¿Cómo reaccionará ante nuevos máximos?

Como sabemos, el oro y el S&P500 guardan una correlación inversa clásica en los mercados. El metal amarillo rebotó esta semana en el soporte de 1550 $onza y ha escalado a 1564 $ – resistencia y antiguo soporte muy conocido y visitado – sin excesivos problemas, aunque con volatilidad. Pero, si se cumplen las previsiones técnicas de bajada de volatilidad (gráficos anteriores) y los máximos se renuevan en Wall St, podríamos asistir a nuevas caídas del metal amarillo a 1550 $. Y como los gráficos, el precio y los patrones siempre nos avisan; observen la envolvente bajista en formación en el chart semanal del oro. ¿Podría ser un aviso del mercado? (hablamos de un patrón en formación que se activaría el lunes en todo caso)

Otros destacados

Entre muchos destacaría el cierre del DXA (dollar index) que esta semana rompió los 98 como resistencia y parece que puede dejar atrás la estacionalidad bajista habitual del dólar en diciembre y enero.

Esta subida del billete verde se hizo notas en los pares correlacionados con el USD, como hemos ido informado durante la semana, en especial en GBPUSD, EURUSD y USDJPY. Mención aparte merece el par USDCAD que además de la subida del USD ha padecido el desplome del Barril de crudo que suele depreciar al Dólar canadiense. Quizás – atentos al cierre de hoy viernes – la semana que viene veamos rebotes bajistas en ese par y podamos operar en corto el camino de vuelta del mencionado para USDCAD.