ANÁLISIS FUNDAMENTAL

BAYER ( COTIZACIÓN XETRA DAX )

PER 26. 84.

El PER, entendido como la prima que paga el inversor por altas expectativas de rentabilidad / beneficio, se ha doblado desde la absorción. Es un precio muy alto para nuevos inversores.

Como siempre, un PER elevado es exigente en cuanto a los resultados que ofrezca la empresa. El PER es como el indicador de expectativas ; cuanto más alto mayor capacidad del inversor para desilusionarse y considerar no rentable la inversión si hay malas noticias. Serán importantes los resultados del último trimestre de 2018.

BETA 1.02

Beta > 1 se considera inversión agresiva desde el punto de vista del riesgo ( la Beta del índice – DAX en este caso – es siempre 1 ) Esto quiere decir que en circunstancias adversas para el selectivo alemán, Bayer va a caer algo más. Pero aprovechará los rallies alcistas del DAX.

A medio plazo, con la guerra de aranceles como telón de fondo y la crisis política en Alemania, no parece un buen momento para el DAX. ( 50 % PIB Alemania proviene de la exportación).

INTERÉS / DIVIDENDOS ( YIELD ) 2.84 %

La contrapartida positiva al PER es el rendimiento por dividendos ( Risk Free TNOTE USA 2’90% ) que asegura estabilidad para inversores de perfil largo plazo y aversión al riesgo.

MERCADO : PRIMER OBJETIVO

En cuanto a la cotización, el primer objetivo a medio plazo es recuperar la pérdida por la ampliación de capital previa a la absorción. Esta zona es por encima de MA 50 que se corresponde con el Split del 6 de junio por ampliación de capital. A los inversores les pagaron 2 acciones nuevas / 23 antiguas a un precio de 81 Eur acción. Lo que supuso un descuento ( pérdida ) de 21.6 % . Ese primer objetivo – si se consigue – puede dar lugar a volatilidad al retirarse capital especulador, y aparecer oportunidad de compra para inversores.

Como se aprecia en el gráfico de largo plazo la parte baja de los Canales de Donchian – por debajo de MA 50 – es buena zona de compra.

FUNDAMENTALES : RIESGO DE TIPOS Y EMERGENTES

La operación de absorción se ha financiado a través de Bonos a inversores institucionales ( 5 Billones de Euros ). Los tramos de los Bonos son en su mayor parte a largo plazo 4 ½ , 8 y 11 ½ años. Con intereses fijos. Mientras que el primer tramo a 4 años a interés flotante.

Esta es la parte de mayor riesgo de la operación al entrar en un ciclo , a medio plazo , alcista de tipos de interés. CNMV no ha publicado el rating de los Bonos ; se especula BBB+. Se cotizan en la Bolsa de Luxemburgo y han tenido muy buena acogida (demanda ).

FUENTE : CNMV / BAYER INVESTOR NEWS. -20 JUN 2018 –

- 20/06/2018

- BAYER AKTIENGESELLSCHAFT

- Emisiones de renta fija

- Bayer concluye la refinanciación de la adquisición de Monsanto mediante la colocación de bonos con un volumen de 5.000 millones de euros

- Número de registro: 266988

Respecto a emergentes el riesgo de negocio se centra en el mercado de semillas y pesticidas. No hay , de momento ,seguridad respecto a como puede afectar una posible guerra comercial con USA, EU, CHINA – amenaza el mercado de la soja – no obstante, según la mayoría de expertos, este tipo de conflictos en los que nadie suele ganar no suelen durar mucho.

Adquisición Bayer-Monsanto

Cambios Históricos en Agroindustria

MONSANTO

Multinacional estadounidense de semillas y fertilizantes. Al ser adquirida por Bayer, la empresa alemana se convierte en el grupo de mayor control a nivel mundial sobre los transgénicos, pesticidas y semillas. Además, también controla los medicamentos para tratar las posibles consecuencias que tiene para nuestra salud el nuevo modelo agroalimentario.

BAYER

Representada en todo el mundo por 302 compañías en 75 países. Las oficinas centrales están en Leverkusen, Alemania.

Cuenta con 150 años de experiencia en la industria de farmacéuticos, aunque en años recientes ha incursionado en: suplementos alimenticios, productos para animales, y control de cultivos y plagas no agrícolas.

Al 30 de septiembre de 2015, la plantilla del Grupo Bayer ascendía a 102,168 personas en todo el mundo.

Es la empresa que comercializa el ácido acetilsalicílico, la aspirina, desde su invención.

En 2006 compró a otro de sus rivales; Schering, una farmacéutica alemana.

La firma ha buscado a través de distintas compras de empresas derrocar a su rival Johnson & Johnson. En 2014 adquirió la división de Merck de productos de consumo masivo para el cuidado de la salud por 14,200 millones de dólares.

Tras la adquisición de Monsanto, Bayer tiene el objetivo, de crear una oficina centralizadora para semillas, agroquímicos y servicios asistidos tecnológicamente para los agricultores.

Con esta última compra, se convierte en un gigante mundial con una cifra de negocios anual de 23,000 millones de euros (25,800 millones de dólares) y una plantilla de casi 140,000 empleados.

CLAVES ECONÓMICAS DE LA ADQUISICIÓN

21 Jun. 2018

El fabricante de la aspirina, cerró el 7 de junio con éxito la compra de Monsanto, que dejará de cotizar en la Bolsa de Nueva York y desaparecerá como marca empresarial.

El grupo químico y farmacéutico alemán Bayer ha emitido deuda por valor de 5.000 millones de euros para financiar la adquisición del productor estadounidense de transgénicos Monsanto por 63.000 millones de dólares (unos 54.500 millones de euros).

Bayer informó el 20 de junio 2018 de que esta emisión tiene cuatro tramos con vencimientos entre 4 y 11,5 años y se dirige exclusivamente a inversores institucionales.

La emisión fue suscrita más de cuatro veces, por lo que la demanda de los inversores fue cuatro veces mayor a la oferta.

Ha colocado con éxito deuda por valor de 15.000 millones de dólares (unos 13.000 millones de euros) a inversores institucionales, para financiar la adquisición de Monsanto.

Ha ampliado capital por valor de 6.000 millones de euros.

«Con esta transacción hemos cerrado con éxito la financiación externa de la adquisición de Monsanto», dijo el director Financiero de Bayer, Wolfgang Nickl. «Que las tres agencias de calificación den grado de inversión prueba la buena solvencia de Bayer también después de la adquisición», según Nickl.

Las agencias de medición de riesgos S&P, Moody’s y Fitch bajaron la calificación de la deuda de Bayer a comienzos de junio por el aumento del endeudamiento financiero de la compañía, dando a Bayer grado de inversión y reconociendo una capacidad aceptable para hacer frente a sus pagos. Los bonos en euros con un vencimiento de cuatro años tienen un volumen de 750 millones de euros y un interés variable, que será el Euribor a tres meses más 0,55 puntos porcentuales.

La deuda que vence en 2022 tiene un interés del 0,625 % y un volumen de 1.000 millones de euros, la que vence en 2026 tiene un interés del 1,5 % y un volumen de 1.750 millones de euros y la que vence en 2029 tiene un interés del 2,125 % y un volumen de 1.500 millones de euros.

El objetivo de ganancias de Bayer es de 1.2 mil millones de dólares anuales a partir de 2022.

ESCENARIO PRE-ADQUISICIÓN

Seis compañías globales controlaban, aproximadamente, dos terceras partes del mercado global de semillas y más del 70% de los pesticidas. Ahora, quedarán solamente cuatro compañías en ámbito de semillas y pesticidas: Bayer, que dominará; le siguen Corteva Agriscience (una nueva empresa derivada, resultado de la fusión, el año pasado, entre Dow y DuPont); la empresa resultado de la fusión anterior entre Syngenta (con sede en Suiza) y ChemChina (la ambiciosa compañía química asiática) ChemSyngenta; y finalmente la cuarta jugadora en el campo será BASF, la gigante alemana que ahora será más fuerte gracias a la parte de semillas de Bayer.

El objetivo de todas estas megafusiones, ha sido crear la “Agricultura Digital”, lograr el control de los datos masivos (big data) para controlar así las diversas variables del proceso productivo. El manejo de datos masivos está detrás de las nuevas tecnologías de ADN digital, que incluyen a la biología sintética [o cómo comerciar con el código genético de los organismos vivos] y la edición genómica que está transformando la investigación agrícola y las llamadas plataformas de “agricultura de precisión”.

Otros fundamentos en los que se basan estas fusiones serían: la existencia de menos tierras disponibles para la producción, pérdidas de cultivos por incidencia de resistencia de malezas, plagas y enfermedades además del incremento de la demanda de alimentos y de la población mundial. Pero ¿de qué tipo de alimentos?, las investigaciones han demostrado que el hambre en el mundo no es un problema de abastecimiento, sino de pobreza, de ausencia de democracia (producir 1Kg de carne implica un gasto de alimento considerable) y de acceso desigual a la tierra, el agua y otros recursos.

Este es un momento histórico en el que cambia el modelo de agricultura, en la que los campesinos y su sabiduría será reemplazada por la tecnología.

Estos acuerdos no son sólo sobre el control de las semillas y los pesticidas, sino también sobre quién controlará el big data en la agricultura. Las empresas que puedan controlar la información sobre las semillas, la tierra, el clima y calculen nueva información genómica tendrán inevitablemente el control sobre los insumos agrícolas: semillas, pesticidas, fertilizantes y maquinaria.

EMPRESAS RELACIONADAS

BASF: Bayer vende a su competencia directa, ciertas divisiones de negocios por casi 9.000 millones de dólares, además del negocio global de glufosinato de amonio por 2,2 millones de euros como condición para poder realizar la adquisición impuesta por los gobiernos implicados. BASF ha pagado alrededor de 7.6 billones de euros en esta operación.

Pairwise Plants: nueva compañía de edición genética de cultivos. Creada con la rama de capital riesgo de Monsanto, 25 millones de dólares. Su presidente será el vicepresidente de operaciones globales de biotecnología de la desaparecida Monsanto.

Novozyme: la compañía de venta de enzimas sintéticas más grande del mundo. Necesaria para la “Agricultura Digital”.

Nutrient: resultado de la fusión de la segunda y cuarta empresas de fertilizantes más grandes del mundo, para formar hoy la número 1.

Yara: empresa número 2 de fertilizantes del mundo.

Amenazas para la industria de los fertilizantes: futuro desarrollo de insumos microbianos. “Si los microbios fijadores de nitrógeno y micronutrientes son usados para revestir las semillas o se inyectan junto con la semilla en el momento de plantarla, será una competencia directa a las compañías que venden fertilizantes”.

Deere, ACGO, CNH y Kubota: ese efecto dominó también afecta a las compañías de maquinaria agrícola más grandes del mundo, que ya controlan casi la mitad del mercado global: las cuatro megaempresas de semillas y pesticidas que ahora quedan tras la fusión de Bayer y Monsanto serán objetivo de estas compañías sumamente ricas.

POSIBLES CONSECUENCIAS

- «La concentración de nuevas tecnologías e información podrían llevar a que cuatro empresas controlen el 60% de las semillas y el 70% de los agroquímicos a nivel mundial, en un oligopolio de gran alcance. Significa un hecho histórico y global en lo que respecta al acceso a insumos agrícolas y hará vulnerable todo el sistema de cosechas y ganado por su uniformidad»

- “Cada una de las grandes corporaciones tendrá acceso a grandes bancos de información genética que son cruciales para el crecimiento en países en vías de desarrollo, como el África sub-sahariana, que sufren escasez de alimentos y tienen una población en crecimiento”.

- “Estas fusiones permiten que las empresas farmacéuticas y agrícolas se conviertan en empresas de big data”.

- “La frontera de la agricultura industrial se está moviendo hacia el África sub-sahariana. Allí hay un gran mercado y las empresas semilleras dicen que crecerá aún más en los próximos años».

- «Estarán en una posición dominante en el mercado. África sub-sahariana se está convirtiendo en el campo de batalla de las grandes corporaciones»

- «Estas grandes corporaciones presionan para que nuestros países tengan leyes y normativas que les permitan dominar el mercado, aplastar los derechos de los pequeños agricultores e ilegalizar las semillas campesinas”.

Los gobiernos no han sabido manejar el tema en función del interés público. Por eso, la alternativa es negociar un Tratado sobre Competencia en Naciones Unidas, que quizá sea la única autoridad mundial capaz de mediar en el asunto pues es la alimentación de todo el planeta la que está en juego

“Las consecuencias para la población mundial pueden ser inimaginables”

ANÁLISIS TÉCNICO

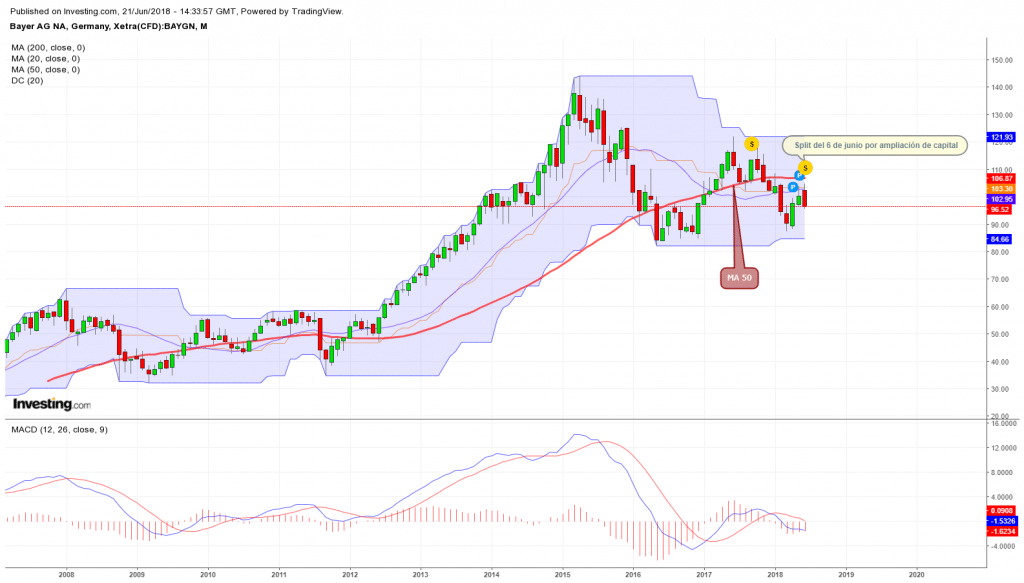

GRÁFICO DE BAYER.DE : PERIODO MENSUAL

Como se puede comprobar la última vela es de color rojo, este mes de Junio ha sido bajista, muy probablemente porque la inversión realizada por Bayer en la compra de Monsanto haya sido por la parte económica cuando menos cuantiosa, pueden influir el negativismo de algunos inversores accionistas de la compañía que no les haya gustado tanto esta operación corporativa-financiera, pero en el largo plazo la previsión es más bien positiva pues la cotización se ha movido dentro del triángulo (color azul) rebotando en la resistencia y en el soporte respectivamente hasta la cotización actual de 95,21€ la acción, de modo que si continua cayendo el precio hasta tocar el soporte a un precio cercano a 90,00€ se podría comportar al alza después de tocar suelo en dicho soporte así que de cumplirse sería una buena oportunidad de compra y esperar en largo plazo (semanas / meses) proyecciones alcistas al menos hasta tocar la resistencia en los 110€ la acción.

Si esto es así, y el precio en el futuro llega a tocar los 110€ coincidiendo con la resistencia del triángulo, habría que ser paciente y confirmar el rebote o la perforación. De existir rebote a la baja, en caso de estar dentro comprado mejor deshacer órdenes, si no estamos dentro la opción es entrar en cortos aprovechando la confirmación del rebote para posicionarse bajista. Pero, si después de todo se confirma una rotura de la resistencia y por tanto la cotización está por encima de 110€ al menos un 2% podríamos deducir con mucha seguridad que el precio de cotización de Bayer podría ascender a nuevos niveles como: 120€ y 145€.

Por Joaquín Ortega, Guillermo Dávila y Lidia Sevane.