El Litecoin, igual que el resto de criptomonedas, está en rebote gracias a que los gobiernos y sus entes reguladores han rebajado la tensión en cuanto a regulación se refiere. El litecoin cayó desde diciembre hasta enero de 361 USD a 108 USD. Hoy está cotizando a 221 USD.

La volatilidad de las criptomonedas es indiscutible, un día suben un 30% y al día siguiente bajan un 55% y viceversa.

Las tres grandes diferencias que tiene el Litecoin con el Bitcoin son:

- La red Litecoin realiza el procesamiento de un bloque cada 2,5 minutos en lugar de cada 10 minutos, lo cual permite una confirmación más rápida de transacciones.

- En segundo lugar, la red Litecoin producirá aproximadamente 4 veces más unidades que Bitcoin, cerca de 84 millones de Litecoins.

- En tercer lugar, la minería de Litecoin está gobernada por el algoritmo Scrypt, en comparación con el SHA 256 de Bitcoin. El propósito de esto es restringir a los mineros de ASIC y permitir a los usuarios minar eficientemente Litecoin en PCs regulares.

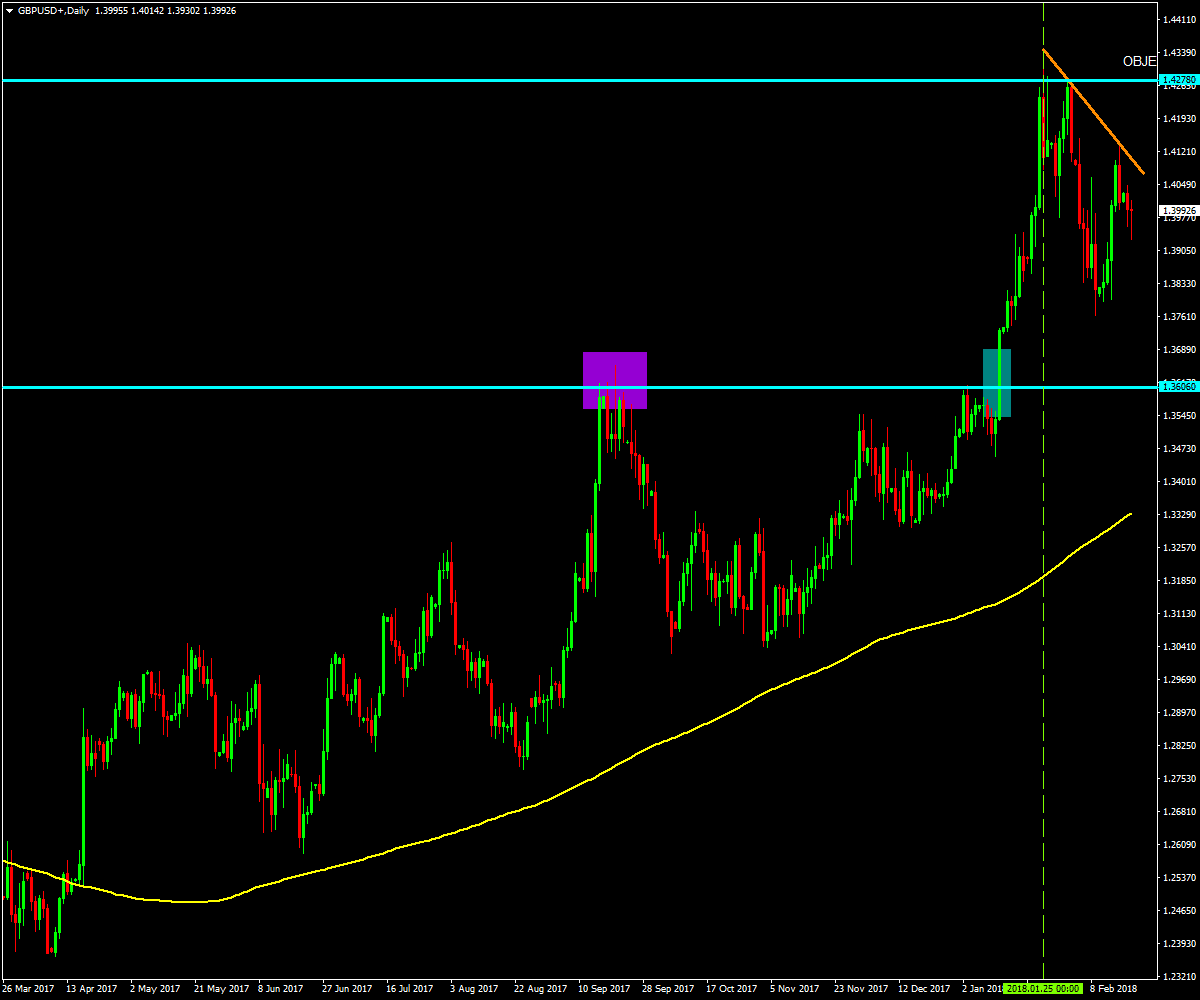

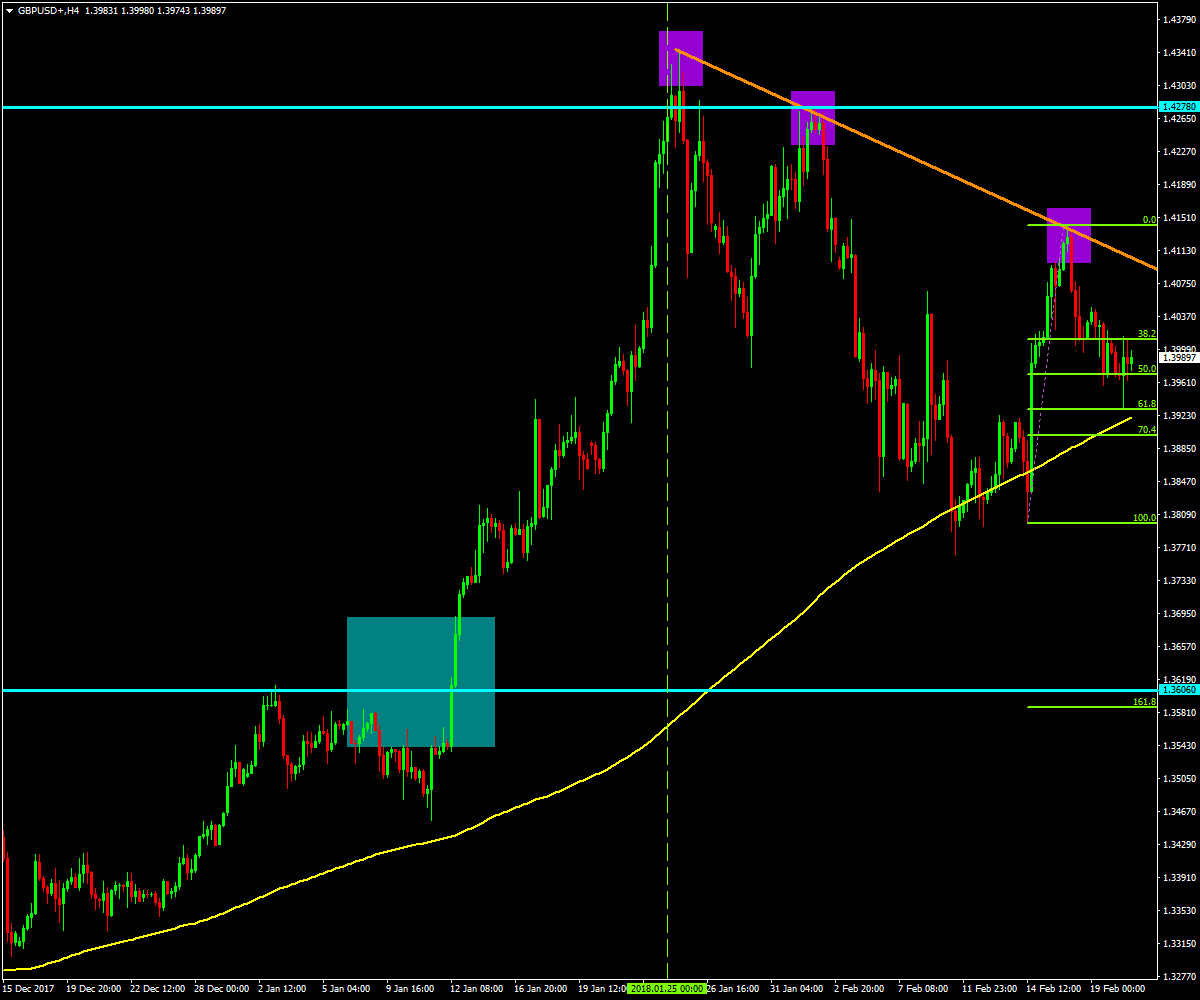

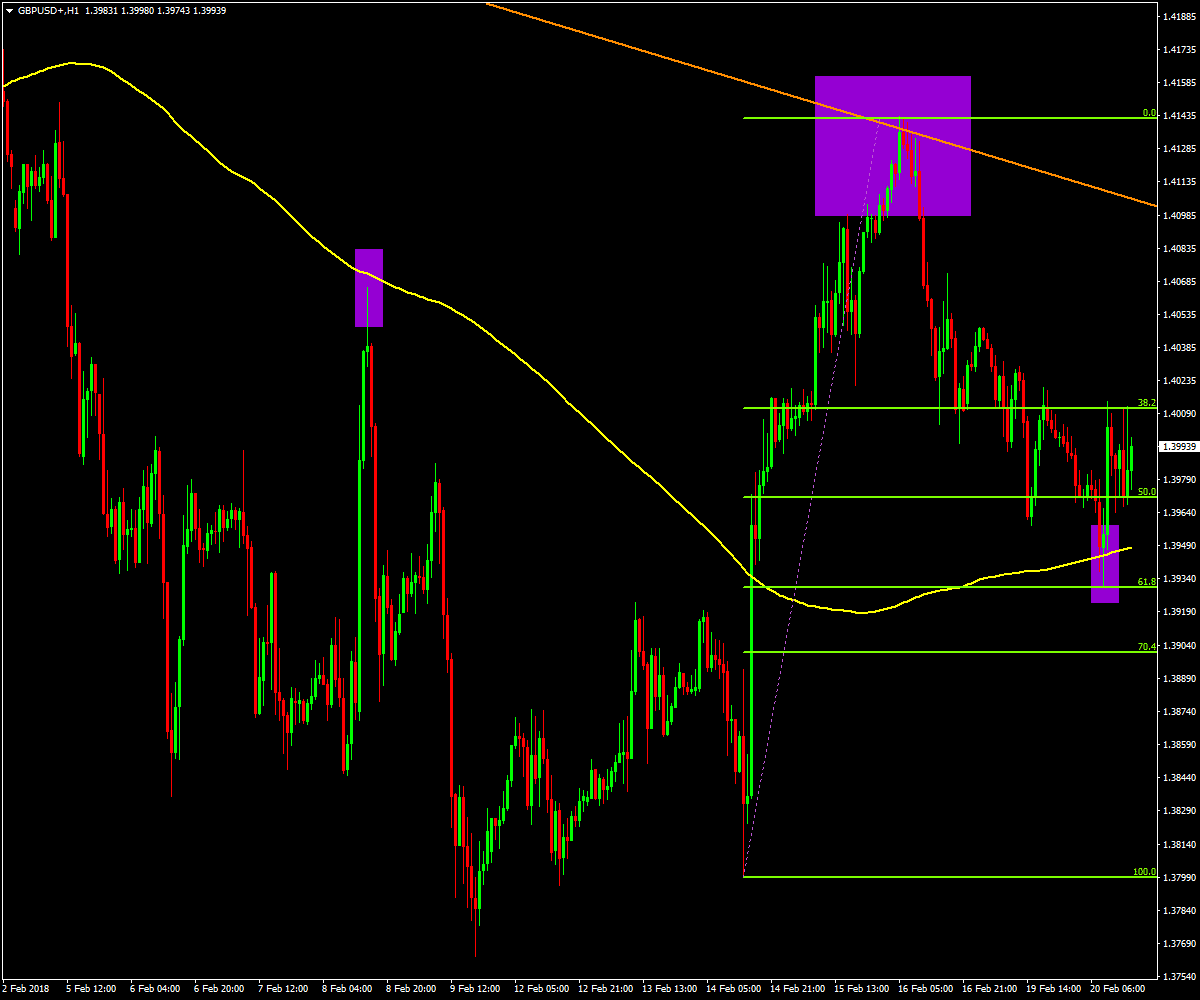

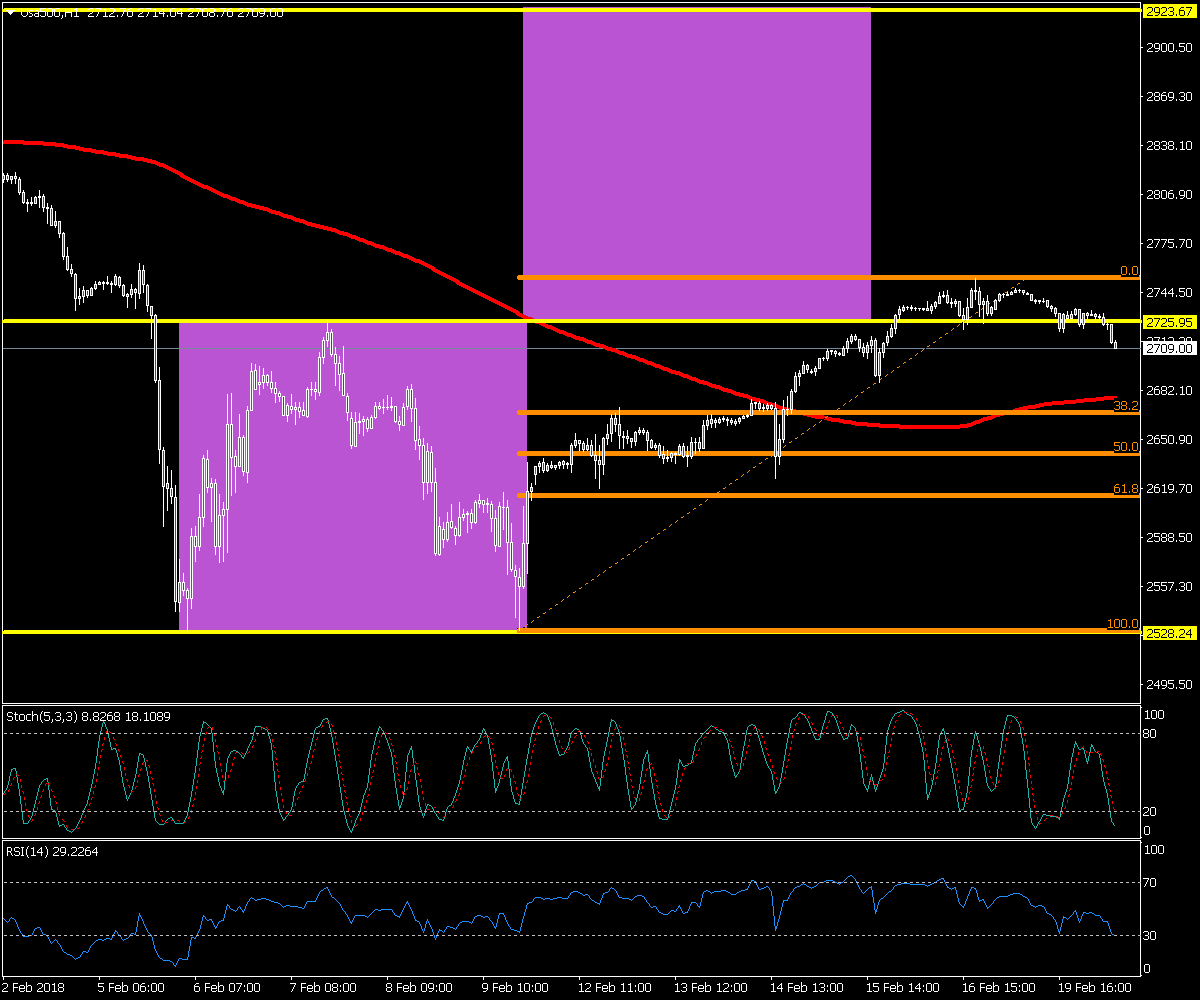

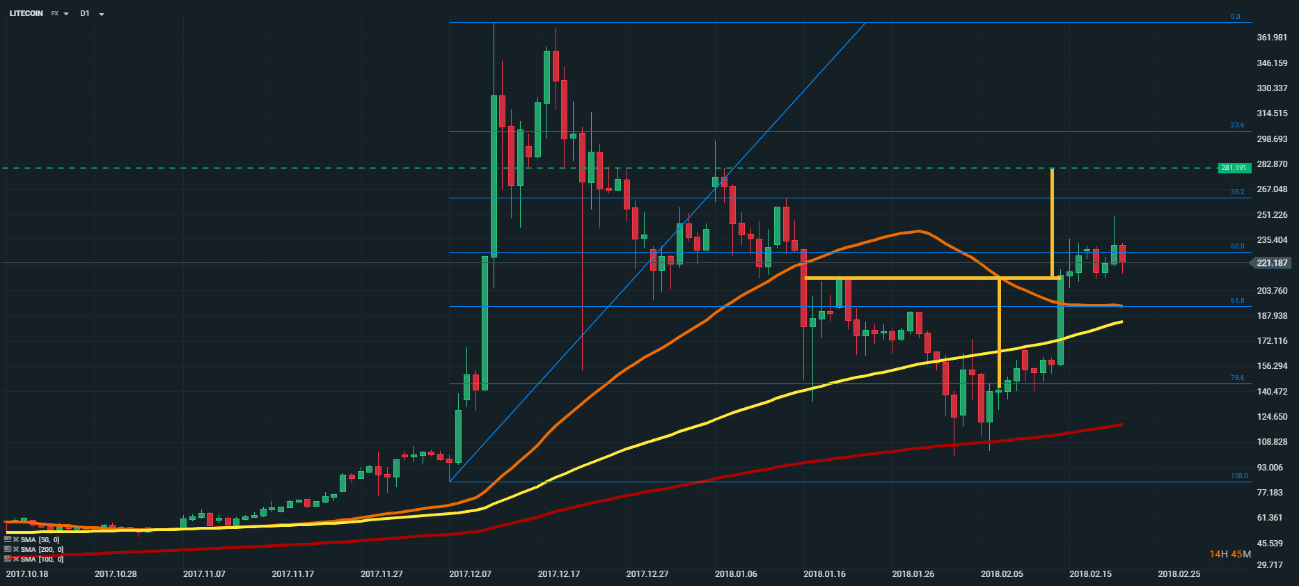

Gráfico Litecoin en diario:

Si se analiza el gráfico de Litecoin se puede observar como en 3 días pasó de cotizar de 80 USD a 361 USD, una subida de un 451%. Para después, en cuestión de un mes, caer un 334%. Se puede observar como hizo un doble suelo en la media de 200 sesiones cogiendo impulso hasta los 221 USD de hoy. Actualmente, está atacando el 50% de Fibonacci, pero sin mucha fuerza ya que lleva más de una semana de indecisión.

¿Qué se puede esperar?

Con las criptomonedas predecir algo es casi imposible porque no se tiene histórico y el análisis fundamental que se pueda hacer es casi nulo. Quizá lo mejor que se puede hacer es estar atento a las noticias que salgan. Por análisis técnico se pueden buscar puntos de entrada y de salida a muy corto plazo y poco más. El momento bueno para entrar fue cuando hizo el rebote en la media de 200 sesiones. En el gráfico se puede observar una “taza con asa” que marcaría un precio de salida de 281 USD, pero primero habrá que esperar si perfora el 50% de Fibonacci. Las medias móviles de 100 y 200 sesiones marcan tendencia alcista, aunque la de 50 sesiones está muy cerca de la de 100, así que habrá que esperar a ver si se acaban cruzando o no.

Por Ramón Millet Calcagno.